注文書ファクタリング・買取とは|仕組み・通常のファクタリングとの違い

注文書ファクタリングとは納品前の注文書を業者に買い取ってもらうことで、資金調達を行う手法です。注文書ファクタリングの1番の特徴は仕事を受注した段階で、買取依頼を行い資金化ができる点です。

従来のファクタリングでは商品やサービスの納品が終わった後に、請求書を買い取ってもらうのが一般的でした。しかし注文書ファクタリングでは納品前に現金化を行うことができます。

今回は注文書ファクタリングの仕組みや通常のファクタリングサービスとの違い・メリット・デメリットを解説しながら、おすすめの注文書買取サービスについて紹介していきます。

注文書ファクタリングサービスの仕組み

注文書ファクタリングは取引先から案件を受注した際に発行される注文書があれば利用ができます。注文書ファクタリングの流れは下記のようなフローになります。

- 売掛先(取引先)へ注文書の発行

- ファクタリング会社が注文書(売掛金)を買取り、利用者に先払い

- 利用者が取引先にサービスの提供・納品

- 取引先から売掛金の支払い

- 売掛先からの入金後に契約金額を利用者に振込

発注を受けた際の注文書をファクタリング会社が買取りを行い、買取金額から手数料を差し引いた金額が利用者に対して支払い・入金がされます。

注文書ファクタリングと通常のファクタリングの違い

次は一般的なファクタリングサービスと注文書ファクタリングの違いについて見ていきます。

| 注文書ファクタリング | 通常のファクタリング | |

| 買取書類 | 請求書 | 注文書・発注書 |

| 現金化のタイミング | 納品完了後 | 取引の成立時点 |

| 入金の短縮期間 | 1ヶ月〜2ヶ月程度 | 最大で6ヶ月程度 |

| 手数料 | 2〜20%程度 | 通常のファクタリングより高い |

| 通知の有無 | 3社間ファクタリング:通知される 2社間ファクタリング:通知されない | 通知されない |

仕組みとしては一般的なファクタリングサービスと同じですが、現金化されるタイミングが圧倒的に早いのが特徴です。そもそも通常のファクタリングでは商品・サービス提供が終わった後に発行される請求書をもとに資金化を行います。

一方で注文書ファクタリングは納品前の注文書で現金化を行うため、圧倒的に早いタイミングで資金調達ができ最大180日も短縮することができます。

また通常のファクタリングの場合は2社間・3社間取引がありますが、注文書ファクタリングの場合は2社間のケースが多いため、取引先に現金化したことを通知される心配はありません。

ただし請求書の買取とは異なりサービスや商品が納品される前に現金化を行うサービスのため、ファクタリング会社としてもリスクが伴う分、手数料は高く設定されている傾向にあります。

注文書ファクタリング・買取サービス利用のおすすめ活用場面

ではどのような場面で注文書ファクタリングサービスは利用するのが良いのでしょうか。下記のような場面で利用するのが良いでしょう。

- 取引開始・受注時点で資金が不足している

- 納品までの期間が長く早期に資金化したい

業界や業種によっては受注した時点で人員調達・機材供給など、現金が必要となるケースもあるでしょう。しかし創業初期の場合には資金繰りに苦労する時もあります。

そんな時に注文書ファクタリングを利用することで、人員調達・機材供給といった事前の調達ができます。特に建設業界や広告業界では発注してから納品までのチェックや検査など、実際に入金されるまでに長い期間が発生する場合もあります。

注文書ファクタリング・買取の4つのメリット

業務が発注されたタイミングで現金化ができる

メリットの1つ目としては仕事を受注した時点で現金化ができるという点です。これまで紹介してきたように通常のファクタリングは請求書をもとに買取を行い現金化を行います。

しかし注文書ファクタリングは取引開始前に発行される注文書によって現金化ができます。また注文書以外にも発注書・売掛先からのメールでの業務指示など、受注を確認できるものであれば申し込みができます。

資金不足で受注を諦めていた案件にも取り掛かることが出来るなど、売上・取引先の拡大も実現できるでしょう。

入金サイクルを最大6ヶ月も短縮できる

注文書ファクタリングでは最大で半年先までの納品予定の注文書を買取るため、入金サイクルを6ヶ月間も短縮することができます。

本来であれば仕事の発注を受けてから請求書を発行するまでには3〜6ヶ月はかかりますが、案件を進める中で資金不足となる課題を感じていた方もいるでしょう。

そのため資金繰りに悩んでいる企業の方でも、安定したキャッシュフロー・事業運営を行うことができます。

2社間ファクタリングがメインのため発注元に知らせる必要がない

上述の通常のファクタリングとの違いでも紹介したように、注文書ファクタリングは2社間での取引形態が一般的です。

3社間の場合は売掛先に債権売却を通知・承諾を得る必要がありますが、2社間の場合は通知はされないため取引先に知られることなく利用ができます。

そのため取引先から資金繰りが上手くいってなく信用がなくなるといった心配も気にする必要はありません。

発注元が倒産した場合でもファクタリング会社への返済義務はない

注文書ファクタリングの場合は取引先の倒産した際に入金がなかったとしても、ファクタリング業者への返済義務がありません。

上記のような返済義務のことを償還請求権と言います。償還請求権とは、商品やサービスを納品した後に売掛先の経営が悪化し倒産してしまうなどの理由で入金がされなかった場合に、ファクタリング会社への弁済義務が免除になる制度のことです。

そのため受注した取引先が仮に倒産したとしても、ファクタリング会社への返済義務は発生しないのです。

発注書ファクタリング・買取サービス利用のデメリットと注意点

一般的なファクタリングと比較して手数料が高い

注文書ファクタリングは通常のファクタリングと比較して未回収のリスクが高まるため、2〜5%程度手数料が高めに設定されています。

通常のファクタリングは請求書を発行しサービス商品の納品が完了している状態のため、代金回収までの期間が短く未回収リスクは低いといえます。

一方で紹介してきたように注文書ファクタリングは最大で6ヶ月先の入金です。そのため入金までの期間に問題が発生し、代金回収ができないリスクが高まります。そのリスク分のため手数料はやや高めになっているのです。

一般的なファクタリングと比較して審査が厳しい

また上述で解説したように通常のファクタリングと比較して未回収リスクが高いため、審査が厳し目に設定されます。

売掛金の回収がしっかりとできるのかという観点で審査が行われるため、過去の取引実績や経営状況が重視され通常のファクタリングより審査項目も細かく設定されています。

注文書ファクタリング・買取を扱っているが会社が少ない

注文書ファクタリングは2020年前後から開始されたサービスのため、提供している企業が少ないです。そのため限られた業者のからしか選択ができません。

加えてこれから発展が期待される業界といえるため、悪徳な業者がいたとしても不思議ではないです。注文書ファクタリングを利用する際は、悪徳業者には注意しながら選定しましょう。

おすすめ注文書ファクタリング・買取サービス比較5選

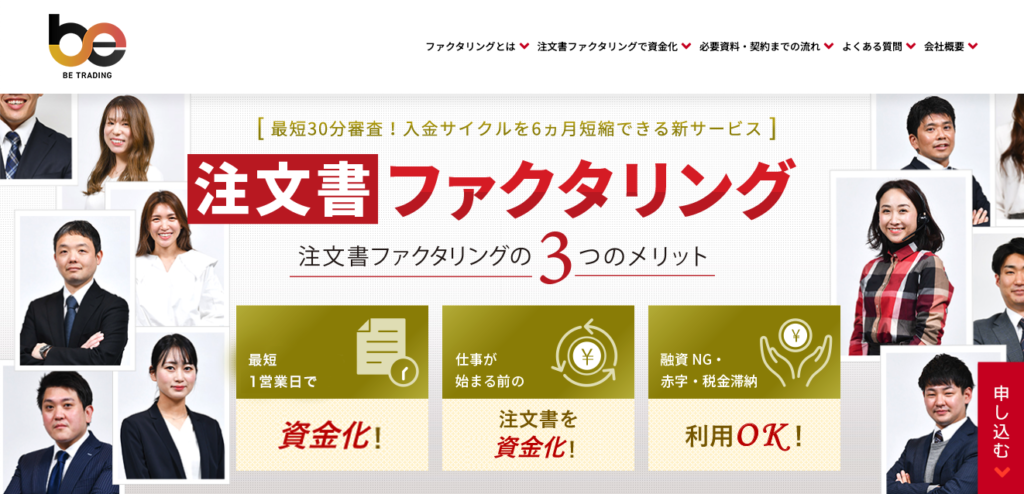

ビートレーディング – 個人事業主OK/最短2時間で現金化・審査通過率98%以上

ビートレーディングは設立10年以上の歴史を持ち東京・仙台・大阪・福岡に4つの拠点を持っている老舗ファクタリングサービスで、個人事業主の方でも利用ができます。

必要書類も少なく審査通過率は98%と高い数値で、店舗に来店することやオンラインでの契約ができます。

またビートレーディングでは申し込みから最短で2時間で資金調達が可能で、契約はクラウドサインという電子契約を利用しているためPCがあれば契約までオンラインで完結します。

| 取引形態 | 手数料 | 最短入金 | 買取可能額 | 必要書類 |

| 2者間ファクタリング 3者間ファクタリング | 2%〜 | 2時間 | 制限なし | 売掛先からの入金が確認できる通帳のコピー(表紙付2か月分) 売掛債権に関する資料(契約書・発注書・請求書など) |

BestPay – 注文書・発注書に特化したファクタリングサービス・個人事業主のOK

BEST PAYは注文書・発注書の買取に特化したファクタリング会社で、業務の着手前に現金化が可能で外注や仕入れ費用などに資金を充てることができます。

またBEST PAYノンリコース型でサービス提供を行っているため、買取した債権が仮に倒産となっても代金回収ができなくなっても利用者側に補填を求められることはありません。

加えて申し込みから最短翌日に入金がされ、金額も100万円〜3億円まで対応しており小規模案件から大規模な案件まで対応してくれます。

| 取引形態 | 手数料 | 最短入金 | 対象事業者 |

| 2者間ファクタリング | 5%〜 | 最短翌日 | 個人事業主・法人対応 ※発注書ファクタリングは法人のみ |

トップ・マネジメント – 法人専用の注文書ファクタリング・買取サービス

トップ・マネジメントは創業から13年以上資金調達に関するサービス提供を行っており、見積書・受注書・発注書に関するファクタリングサービスを提供しています。

最低手数料は3.5%からと低い手数料で資金調達ができ、全国どこからでもオンラインでファクタリング手続きができるようになっています。

また請求書ファクタリングや業界特化の買取サービスなど注文書以外にも対応しています。

| 取引形態 | 手数料 | 最短入金 | 対象事業者 |

| 2者間ファクタリング | 3.5%~12.5% | 最短即日 | 法人企業のみ |

ペイブリッジ – 個人事業主OK/広告・IT専門の資金調達/審査完了まで3分/最短2時間で振込

PAY BRIDGE(ペイブリッジ)は広告・IT業界に特化した見積書・注文書ファクタリングサービスで、審査完了まで最短3分・最短2時間で入金が完了するうえに、個人事業主やフリーランスの方でも利用ができます。

また審査完了から入金までを全てオンラインで実現することが可能なため、ファクタリング会社に訪問する必要もなく利用することができます。

GMO BtoB早払い

GMO早払いは東証プライムに上場しているGMOグループが提供しているファクタリングサービスで、請求書だけでなく注文書の買取も行っています。

最短2営業日で資金化が可能で手数料は業界最安水準の1%から利用ができます。

注文書ファクタリング・買取サービスでよくある質問

個人事業主でも注文書ファクタリングは利用できるのでしょうか?

個人事業主の方でも利用はできます。ただし企業によっては取引先が法人のみの場合もあります。

注文書はありますがまだ業務をしていませんが利用できますか?

注文書があれば利用はできます。

注文を受けてからある程度仕事が終わっていますが利用できますか?

既に着手している業務に関する注文書でも利用はできます。